Transformação digital no sistema financeiro. O que é sistema financeiro?

O sistema financeiro engloba vários elementos e conceitos, embora sua base se construa sobre um conjunto de entidades e players que atuam para manter e facilitar a troca constante de recursos (sim, dinheiro em múltiplas formas) entre investidores, consumidores, governos, indústrias e comércios. Um ponto de partida para falarmos mais sobre transformação digital no sistema financeiro.

Daí a importância do bom funcionamento desse sistema, o qual favorece a movimentação dos valores que permitem o crescimento e fortalecimento dos mercados, dos países e, claro, da economia internacional, hoje um dos pontos-chave desta grande aldeia globalizada chamada mundo.

Cada país tem o seu próprio sistema, com suas regras, estrutura e pontos de suporte, alimentando e promovendo a circulação de capitais. A proposta é não perder de vista a sua finalidade principal: equilibrar as relações entre dois grupos principais, o dos agentes superavitários, pessoas e países que possuem mais recursos do que o dos agentes deficitários, composto por aqueles que precisam de meios financeiros.

Esse intercâmbio entre os dois lados é geralmente intermediado pelos bancos, que oferecem serviços como crédito, empréstimos, transações, seguros, previdências privadas e transferências.

E quanto ao sistema financeiro do Brasil? Especialmente na atualidade, quando a hiperautomação, as fintechs e recursos como o Big Data e o uso do BPO financeiro se tornam cada vez mais presentes? Vamos dar uma olhada no mercado financeiro na era digital.

A evolução do sistema financeiro nacional e o PIX

A evolução do sistema financeiro brasileiro é um exemplo notável de inovação e adaptação. Com a introdução de tecnologias disruptivas como o PIX, o Brasil se destacou por sua capacidade de transformação digital, que permitiu uma maior inclusão financeira e agilidade nas transações.

Essa evolução não apenas modernizou os processos financeiros, mas posicionou o país como uma referência global em tecnologia financeira. A digitalização das empresas do setor financeiro tem sido crucial para esse avanço, facilitando transações mais rápidas e seguras, além de promover a inclusão de uma parcela maior da população no sistema financeiro formal.

O Sistema Financeiro Nacional (SFN), como qualquer outro, se compõe de entidades estatais e não governamentais, que cooperam para a gestão econômica do país, principalmente no que se refere ao equilíbrio entre o bem-estar da população e o rendimento para investidores e instituições voltadas para o comércio e os negócios.

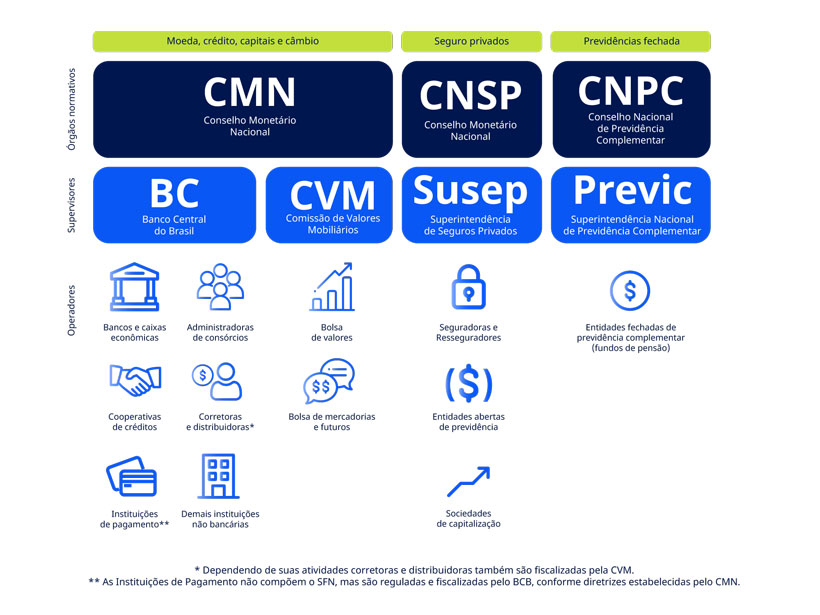

Para compreender melhor essa evolução, é importante conhecer a estrutura do Sistema Financeiro Nacional (SFN). Cada ator do SFN se encontra em uma categoria e tem um determinado papel, como veremos no quadro abaixo:

Fonte: Banco Central do Brasil (https://www.bcb.gov.br/estabilidadefinanceira/sfn)

Para facilitar, vamos explicar resumidamente o que a ilustração apresenta, pois ainda temos muito que conversar sobre a presença da transformação digital no sistema financeiro nesse cenário de tantos atores e órgãos participativos. O Sistema Financeiro Nacional (SFN) se divide em entidades normativas, supervisoras e operacionais.

As entidades normativas, como o Conselho Monetário Nacional (CMN), o Conselho Nacional de Seguros Privados (CNSP) e o Conselho Nacional de Previdência Complementar (CNPC), são responsáveis pela formulação da política da moeda e do crédito, buscando a estabilidade do real e o desenvolvimento econômico do país. Além disso, zelam pela gestão das instituições e instrumentos financeiros.

Já as entidades supervisoras, entre elas, o Banco Central do Brasil (BCB), seguem as diretrizes estabelecidas pelas entidades normativas e atuam para que cidadãos, empresas e demais grupos vinculados à economia sigam as regras determinadas, sempre de olho para que tudo ande nos trilhos.

E as entidades operacionais, por sua vez, agem como “pontes” entre cidadãos, empresas, investidores e prestadores de serviços, trabalhando na intermediação de recursos entre todos. É nesse grupo que se encontram os bancos, as cooperativas de crédito, entre muitos outros, como podemos ver na ilustração acima. O papel dessas entidades é fazer a captação, distribuição, aplicação e a alocação dos recursos entre todos os que compõem o Sistema Financeiro Nacional.

Sem dúvida, nos últimos anos, com novas ferramentas tecnológicas, cada um desses integrantes entrou na era da transformação e evolução digital no setor financeiro. Como exemplo mais clássico disso, temos os bancos e os famosos aplicativos (quem nunca usou o termo “internet banking”?) e tantas outras facilidades colocadas ao alcance da mão. Nesse contexto, a criação de um departamento financeiro digital nas instituições tem sido essencial para garantir eficiência e precisão nas operações financeiras.

Como destaca Rodrigo Schmitz, Gerente de Negócios na Meta: “O mercado financeiro do Brasil vem evoluindo há um bom tempo. Em 2013 o governo brasileiro aprovou uma lei na qual foi possível o surgimento do primeiro banco digital, para citar um exemplo”. Rodrigo Schmitz também ressalta que “para um país cuja população é de mais de 220 milhões de pessoas, o fato de existirem instituições financeiras digitais promove uma concorrência maior entre instituições e com o viés do cliente no centro, fazendo com que os grandes bancos também operem com tarifas menores ou até sem taxas para os seus clientes”.

Porém, como veremos agora, isso não se limitou ao cliente que tem uma conta ou cartão de crédito, mas a milhares de agentes envolvidos nessa nova realidade, que passaram a contar com um grande trunfo: a hiperautomação, ou seja, a integração de processos digitais como inteligência artificial, blockchain, machine learning, entre outros.

A governança na transformação digital no sistema financeiro é crucial para garantir que todas essas inovações sejam implementadas de forma segura e eficiente, beneficiando tanto as instituições quanto os consumidores. Mais adiante, vamos “traduzir” cada um deles para entender como esses passos tecnológicos começaram a fazer parte da vida econômica de todos nós e como podemos usá-los a nosso favor.

O que é transformação digital no sistema financeiro?

A transformação digital no sistema financeiro nada mais é do que a aplicação de ferramentas e recursos de tecnologia, além de uma mudança cultural na organização. Essas ferramentas, baseadas em inteligência artificial, por exemplo, visam tornar os serviços mais ágeis, reduzir custos e atender às crescentes demandas de mercado. Principalmente, visam servir às necessidades das pessoas e da sociedade como um todo.

No âmbito da economia, isso significa que as entidades do Sistema Financeiro Nacional começaram a usar sistematicamente esses mecanismos para facilitar a vida dos envolvidos na circulação de bens e valores. Os bancos, que já existiam antes dessa revolução tecnológica, precisaram se adaptar e descobrir como empregar esses instrumentos inovadores para alcançar resultados positivos e tornar ainda mais ligeiro o fluxo de valores e investimentos.

Assim, começaram a disponibilizar para seus clientes uma gama de aplicativos, chats e atendimentos por diversos canais, para realizar atividades simples e mais complexas como transferências e aberturas de contas e outros serviços em tempo real. Correntistas e poupadores passaram a ter em seus gadgets uma série de opções para investimentos, negociação de dívidas, dúvidas, e até títulos de capitalização sem precisar se deslocar e fazer fila, muito menos enfrentar as burocracias.

Em meio aos bancos “tradicionais” que aderiram à transformação digital no sistema financeiro para acompanhar a nova realidade, surgiram as fintechs, startups que elaboram diversos produtos financeiros 100% tecnológicos. Os clientes não precisam nem ir a uma agência física, todas as movimentações bancárias acontecem pelo celular ou computador em tempo real. Ou seja, a burocracia cai para valer com os bancos digitais, que não possuem agências físicas e precisam atender todos os clientes.

E nesse cenário, como afirma Rodrigo Schmitz, a transformação e evolução também ocorreu nos próprios usuários: “As pessoas passaram a confiar mais nos meios digitais. Recentemente, apenas algumas pessoas realizavam compras por meio do e-commerce ou efetuavam pagamentos pelo internet banking; a parcela da população que já confia nos meios digitais cresceu muito de alguns anos para cá e aumentou de forma mais acelerada ainda durante a pandemia. Estes fenômenos aceleraram ainda mais a transformação digital do mercado financeiro”.Inclusive, durante o Febraban Tech 2024, maior evento de tecnologia do setor financeiro, a Meta promoveu um encontro com tomadores de decisão do setor, além de promover uma reflexão sobre os principais insights de conteúdos do evento. Confira tudo isso no nosso e-book.

Transformação digital no mercado financeiro: entenda as mudanças

Há um imenso leque de possibilidades que podem ser exploradas, muito além de apps ou atividades pelo computador, e é necessário que empresas e pessoas físicas estejam a par dessas novidades no mercado financeiro na era digital. Para compreender melhor esse universo, separamos aqui alguns dos novos aliados que, agora, estão ao alcance de um clique.

Os curiosos e investidores de criptomoedas (as famosas “bitcoins”) já ouviram falar sobre ou conhecem a chamada blockchain. Mas além dos que apostam nessa realidade futurista das moedas virtuais, muitas fintechs de hoje já usam a blockchain, que nada mais é do que uma estrutura que faz registros de transações em blocos. Como assim?

Bem, todas as transações são guardadas em blocos, formando uma cadeia, de maneira que nenhuma “peça” pode ser alterada sem que haja o consenso de todos os poupadores e investidores que dela participam. Mais do que simplesmente garantir a transparência, a blockchain é uma proteção extra contra ataques virtuais e hackers do sistema financeiro.

Outro ás na manga é o deep learning (“aprendizado profundo” em bom português), um dos instrumentos da inteligência artificial e subárea do machine learning (“aprendizado da máquina”). O deep learning tenta simular em modo tecnológico o funcionamento do cérebro humano (as redes neurais), de forma que sua capacidade de armazenar dados, compará-los e analisá-los estatisticamente é muito maior.

Com isso, é possível fazer predições de resultados de investimentos e aplicações financeiras, evitar falências e gastos inesperados. Há vários tipos de machine learning, mas todos auxiliam na tomada de decisões, na readaptação do mindset da instituição financeira a uma realidade digital, mais ágil e dinâmica.

A Meta colabora para o desenvolvimento e transformação digital no sistema financeiro de bancos digitais que passam a aplicar essas estratégias, entregando em meses o que os bancos tradicionais levaram décadas para realizar.

Um case relevante é o do Banco Original, que contou com a Meta para a realização do seu processo de transformação digital no sistema financeiro. A Meta realizou o projeto jornada de transformação ágil no banco, apoiando o aculturamento, o engajamento e adoção de práticas ágeis. Entre os resultados obtidos, destaca-se a expansão da base de contas e a redução no tempo de lançamento de novos produtos digitais em quase 70%, a partir da implementação de metodologias ágeis em diversas áreas da organização, que impactam ainda na melhoria nos indicadores de engajamento, produtividade e qualidade.

Nesse conceito de lidar com uma enorme quantidade de dados para realizar operações transparentes e ágeis, destaca-se também o Big Data, um conjunto tecnológico capaz de agrupar, armazenar e processar um imenso volume de dados (daí seu nome “grandes dados”) e em alta velocidade. Esse tipo de recurso auxilia para uma tomada de decisões muito mais acertada e segura, já que sua base está construída sobre dados confiáveis e análises precisas. Vale dizer que não só os bancos usam Big Data, mas diversas entidades relacionadas ao Sistema Financeiro Nacional (SFN).

Governança e departamento financeiro

No mercado financeiro na era digital, a transformação digital no sistema financeiro tem sido um fator crucial para a evolução das operações e serviços. As instituições financeiras estão adotando tecnologias avançadas, criando departamentos financeiros digitais para gerenciar transações de forma mais eficiente. Isso inclui o uso de Big Data, inteligência artificial e blockchain para otimizar processos e oferecer novos produtos e serviços.

A governança na transformação digital no sistema financeiro é essencial para assegurar que essas inovações sejam implementadas de maneira segura e eficaz. Isso envolve garantir a transparência nas operações, a proteção contra fraudes e a conformidade com regulamentações vigentes. Além disso, a governança digital promove uma melhor experiência para o cliente, com serviços mais rápidos, seguros e personalizados, refletindo a nova realidade do setor financeiro na era digital.

O sistema para BPO financeiro

Para entender esta parte, primeiro precisamos definir o que é BPO (Business Process Outsourcing): resumidamente, é a terceirização de processos de negócio das empresas. O BPO virou uma forte tendência e não é por acaso: a transferência de processos operacionais para empresas especializadas tem demonstrado ser extremamente útil na aceleração de procedimentos e no encurtamento de burocracias e prazos. Isso porque a terceirizada também conta com recursos tecnológicos e consegue resolver de forma automatizada todas as pendências e questões pontuais que tirariam o foco da empresa que a contrata.

Especificamente, no universo financeiro, a empresa contratante deixa nas mãos da terceirizada processos como pagamento abertura de contas, atualização cadastral, renovação e endosso de seguros, estorno de tarifas, contratação de produtos (cartão de crédito, débito e talão de cheques, por exemplo), entre outros.

Sobre as vantagens de dispor dos serviços de BPO financeiro, podemos listar algumas:

- Redução de custos operacionais da empresa em mais de 35%, mesmo antes de fazer qualquer tipo de automação;

- Operação gerida pelo cliente através de indicadores;

- SLA’s definidos por processo e operações de negócio;

- Dashboards com gestão à vista em tempo real;

- Capacidade de atender ao aumento repentino de volumetria (sazonalidade de demandas) relacionado a eventos específicos como Plano Safra, Open Banking, etc.

- Foco na qualidade do atendimento, com serviços específicos para Conferência e Monitoria de atendimentos.

Além disso, hoje em dia contamos com um serviço chamado BPaaS (Business Process as a Service), em que a Meta passa a ser responsável integralmente pela execução do processo de negócio do cliente, ou seja, a operação do dia a dia será realizada pela Meta. Porém, mesclando atendimento humano (BPO tradicional) com automação de processos via robotização (RPA), trazendo assim mais eficiência operacional, redução de custos e capacidade de atendimento de uma volumetria muito maior de processos.

Todos esses instrumentos ajudam líderes e gestores a alcançar uma organização financeira 360º, em que é possível acompanhar indicadores-chave de desempenho, manter uma gestão transparente, destacar-se entre concorrentes, reduzir custos e aumentar a produtividade em prazos mais curtos.

Todos esses instrumentos ajudam líderes e gestores a alcançar uma organização financeira 360º, em que é possível acompanhar indicadores-chave de desempenho, manter uma gestão transparente, destacar-se entre concorrentes, reduzir custos e aumentar a produtividade em prazos muito mais curtos.

Agile Business, a velocidade da tecnologia no mundo das finanças

Nosso objetivo neste artigo é compartilhar e trocar ideias sobre as diversas oportunidades e ferramentas tecnológicas que podem estar a serviço de uma empresa de qualquer porte ou área.

Em outras palavras, falamos de Agile Business, sendo simplesmente o aumento da eficiência operacional, fortalecendo o mindset e a cultura da companhia e agregando elementos que permitam alcançar a maturidade digital. E isso não se limita ao sistema financeiro e seus componentes, como vimos aqui com os exemplos dados, mas a todos os players que participam desse cenário.

Para alcançar esse objetivo, a Meta busca um total alinhamento com seus clientes e colaboradores, desenvolvendo soluções práticas que permitam a constante e plena transformação e evolução digital de cada um, inclusive dela própria, pois essa é uma construção contínua que evolui diariamente.

Um exemplo de outras ferramentas disponíveis e estão em harmonia com esse projeto, são as chamadas Growth Units da Meta, equipes multidisciplinares com objetivo em comum, formada para trazer autonomia, desempenho e agilidade para dentro dos projetos, garantindo entregas de qualidade e soluções inovadoras para os clientes. Este serviço foca no desenvolvimento de software de forma ágil, especificamente para atingir resultados em menos tempo, com mais qualidade, eficiência e aumento do engajamento de clientes e colaboradores.

A proposta é chegar ao topo da cultura Lean-Agile, que coloca pessoas no centro para coordenar a aplicação de metodologias, instrumentos e práticas que integrem a governança na transformação digital no sistema financeiro, gestão de qualidade e hiperautomação num pacote único. Parece muito? Nada disso. Já temos ao nosso alcance. É só querer.

E a sua empresa? Já está no ritmo dessa revolução tecnológica para uma gestão financeira de qualidade ou ainda há alguns entraves? Fica aqui a proposta de uma troca para além deste artigo, pois o assunto “finanças 360º”, feito com ajuda das mais inovadoras ferramentas digitais, já faz parte do nosso cotidiano e da realidade dos nossos clientes.

Além disso, a inteligência artificial tem transformado significativamente o setor financeiro. Com o uso de algoritmos avançados e aprendizado de máquina, é possível realizar análises preditivas, automatizar processos, detectar fraudes e personalizar serviços financeiros de forma eficiente. A IA não só otimiza operações, mas proporciona percepções que auxiliam na tomada de decisões estratégicas, promovendo um ambiente financeiro mais seguro e dinâmico.

Case de sucesso no setor financeiro

O setor BFSI, que inclui Bancos, Serviços Financeiros e Seguros, é essencial para a economia global, servindo como uma base para transações e investimentos em diversos níveis. Com o avanço da tecnologia, as empresas do setor têm adotado inovações como acesso digital, interações com IA e ativação móvel para melhor satisfazer as necessidades dos clientes. Além disso, a segurança, a gestão de riscos e o controle de custos são aspectos fundamentais, enquanto a fidelização de clientes e a expansão para novos mercados permanecem como prioridades estratégicas para o crescimento do setor.

Nesse contexto, em 2023, testemunhamos um caso notável de transformação digital no setor financeiro: o redesenho e desenvolvimento de automações em processos repetitivos do Sicoob, o maior sistema financeiro cooperativo do país, composto por mais de 7 milhões de cooperados.

A atuação do escritório de processos se fundamentou em três pilares: automação, redesign e indicadores. A parceria com a Meta começou quando o time de gerenciamento de processos precisou atender rapidamente a uma demanda de capacidade e maturidade do escritório, já em andamento desde 2019. Assim, o foco inicial foi a robotização.

Essa colaboração resultou em uma significativa redução de até R$3 milhões em custos operacionais e rendeu um prestigioso prêmio no Banking Transformation. Para descobrir mais sobre essa história inspiradora e compreender como a tecnologia se tornou uma grande aliada no setor BFSI, clique aqui.

Saiba mais sobre transformação digital no sistema financeiro. Conte com o apoio dos especialistas da Meta e implemente soluções como o BPaaS (BPO + RPA) financeiro para promover uma transformação digital na sua empresa.

Quer saber mais sobre como promover a transformação digital no sistema financeiro na sua empresa? Conte com o apoio dos especialistas da Meta. Implemente soluções inovadoras, como o BPaaS (BPO + RPA) financeiro, para impulsionar a modernização e a eficiência operacional da sua organização. Juntos, podemos criar um futuro financeiro mais ágil, inteligente e conectado.